3ème trimestre 2025

Au 3ème trimestre 2025, le taux moyen des crédits du secteur concurrentiel s’est établi à 3.09 %.

TAUX | TAUX PAR GROUPES | DURÉE | ACTIVITÉ MARCHÉ | COÛT RELATIF | SOLVABILITÉ | CAPACITÉ Á ACHETER | TENDANCES TAUX

| INDICATEURS | 3EME TRIMESTRE 2025 | 2EME TRIMESTRE 2025 | TENDANCE |

| Taux | 3.09 % | 3.07 % |  |

| Durée | 250 mois 20 ans 10 mois |

248 mois 20 ans 8 mois |

|

| Coût relatif moyen | 4.1 | 4.2 |  |

|

Marché du neuf dont accession seule |

3.09 % |

3.05 % |

|

|

Marché de l’ancien dont accession seule |

3.08 % 3.07 % |

3.07 % 3.06 % |

|

|

Activité marché des crédits |

Montant de Production |

|

|

|

|

Montant de Production + 39.0 % Nombre de prêts + 46.1 % |

|

Analyse

UN TAUX MOYEN QUI GRIMPE EN SEPTEMBRE

Au 3ème trimestre 2025, le taux moyen des crédits du secteur concurrentiel s’est établi à 3.09 %.

3.08% pour l’accession dans le neuf

3.07% pour l’accession dans l’ancien.

En septembre 2025, le taux moyen des crédits du secteur concurrentiel s’est établi à 3.12 %

En septembre 2025, le taux moyen des crédits du secteur concurrentiel s’est établi à 3.12 %.

Après une baisse de 23 points de base au 1er trimestre, le taux moyen est resté à peu près stable durant 5 mois : en août, il s’affichait à 3.07 %. A ce moment-là, les banques pouvaient améliorer leurs offres commerciales, grâce notamment à la diminution des taux de la BCE.

Avec la dégradation de leur environnement macroéconomique, les établissements bancaires ont dû renforcer leurs stratégies prudentielles et réajuster leurs barèmes. Ainsi, après un été en statu quo, le taux moyen a grimpé de 5 pdb en septembre.

|

Prêts du secteur |

Taux moyens (en %) |

Sur 15 ans | Sur 20 ans | Sur 25 ans |

| Décembre 2024 | 3,31 | 3,24 | 3,26 | 3,34 |

| Mars 2025 | 3,08 | 3,00 | 3,01 | 3,10 |

| Juin 2025 | 3,06 | 3,01 | 3,07 | 3,12 |

| Septembre 2025 | 3,12 | 3,04 | 3,12 | 3,20 |

Taux par groupes d'emprunteurs

Sur les prêts immobiliers à 20 ans et à 25 ans, la hausse des taux intervenue depuis mars a été négligeable pour les emprunteurs du 1er groupe. En revanche pour les emprunteurs moins bien dotés en apport personnel (ceux des 3ème et 4ème groupes ) où se retrouvent souvent les primo accédants modestes et des familles nombreuses, l’augmentation a été près de deux fois plus rapide (près de 20 pdb en moyenne).

Et en septembre 2025, près de 60 % de l’ensemble des emprunteurs ont eu un taux supérieur à 3.10 % : en mars, la proportion était de moins de 30 %.

|

Septembre 2025 |

Mars 2025 |

||||||

| Prêts du secteur concurrentiel |

TAUX FIXES | Sur 15 ans | Sur 20 ans | Sur 25 ans | Sur 15 ans | Sur 20 ans | Sur 25 ans |

| 1er groupe |

2,67 |

2,74 |

2,82 |

2,73 |

2,76 |

2,79 |

|

| Taux moyens | 2ème groupe |

2,95 |

3,05 |

3,14 |

2,92 |

2,94 |

3,01 |

| (en %) | 3ème groupe |

3,13 |

3,21 |

3,29 |

3,01 |

3,00 |

3,11 |

| 4ème groupe |

3,40 |

3,48 |

3,56 |

3,32 |

3,29 |

3,43 |

|

| Ensemble | 3,04 | 3,12 | 3,20 | 3,00 | 3,01 | 3,10 | |

Le 1er groupe rassemble les 25% d’emprunteurs dont le taux est le plus bas (valeurs des taux inférieures au 1er quartile, Q1).

Le 4ème groupe, les 25% d’emprunteurs dont le taux est le plus élevé (valeurs des taux supérieures au 3ème quartile, Q3).

Le 2ème groupe rassemble donc les 25% d’emprunteurs dont le taux est compris entre Q1 et la médiane.

Et le 3ème groupe, les 25% d’emprunteurs dont le taux estcompris entre la médiane et Q3.

UNE DURÉE MOYENNE QUI PLAFONNE

Au 3ème trimestre 2025, la durée moyenne des prêts accordés était de 250 mois.

La durée moyenne des crédits octroyés reste sur les niveaux les plus élevés connus depuis plus d’un an. Avec cet allongement des durées, les banques peuvent atténuer les conséquences de la remontée du coût des opérations sur les capacités d’emprunt des acheteurs quand les évolutions des taux des crédits ne le permettent plus.

Mais l’annuité de remboursement moyenne ne diminue plus depuis le début de l’année. Et la part des prêts, de 25 ans et plus, recule assez rapidement : 46.3 % en septembre contre 51.9 % au 1er trimestre 2025. Il y a donc moins de prêts longs, la structure du marché se transforme. Cela risque de s’accompagner de modifications dans la capacité des candidats à l’accession à absorber les évolutions des conditions de crédit, soumises au plafonnement du taux d’effort, et notamment les jeunes.

UN RYTHME DE REPRISE QUI RALENTIT

Depuis le début de 2025, l’activité du marché a confirmé un regain de dynamisme, en regard d’un début 2024 très dégradé.

Mais cette reprise du marché perd progressivement de la vigueur, dans une conjoncture qui doit composer avec un environnement peu favorable : dégradation du marché de l’emploi, détérioration du cadre politico-économique, resserrement de l’accès au crédit imposé par la Banque de France et affaiblissement des intentions d’achats immobiliers.

Et cette année, le profil saisonnier du marché a souffert de cet environnement, avec un mauvais mois d’août. Le repli de l’activité a été plus fort que par le passé : avec sur l’ensemble du marché, -40.3 % pour le nombre de prêts accordés et – 42.6 % sur le marché de l’ancien. Pour autant, la reprise habituelle de la rentrée de septembre a en partie gommé la dépression estivale du marché.

INDICATEURS EN NOMBRE DE PRÊTS

|

ACTIVITÉ (HORS RACHATS DE PRÊTS) |

ENSEMBLE du marché glissement annuel |

Marché du NEUF glissement annuel |

Marché de l'ANCIEN glissement annuel |

|

T3 2025 / T2 2025 |

- 11,7 % |

- 11 % |

- 11 % |

|

T3 2025 / T3 2024 |

+ 42,4 % |

+ 42,7 % |

+ 54,7 % |

|

Semestre glissant en T3 2025 |

+ 32,5 % |

+ 35,2 % |

+ 41,9 % |

|

octobre 2024 à septembre 2025 / octobre 2023 à septembre 2024 |

+ 46,1 % |

+ 49,5 % |

+ 53,2 % |

| 2024 / 2023 année glissement annuel |

+ 23,2 % | + 35,8 % |

+ 7,2 % |

Lecture : Au T3-2025, le nombre de prêt accordés a reculé de 11,7 % en glissement trimestriel (T3-2025 / T2-2025) : ce repli est habituel durant l'été.

Mais en niveau annuel glissant, il reste soutenue (effet de base) : + 46,1 % en glissement annuel (GA).

La reprise s'est ainsi poursuivie, à un rythme moins soutenu qu'auparavant : + 42,4 % en GA, par rapport à un T3-2024 encore hésitant.

LE COÛT RELATIF MOYEN

L’augmentation des revenus des emprunteurs reste soutenue (+ 2.3 % après + 1.7 % en 2024). Elle est le signe du retour sur le marché de ménages plus aisés, secundo acheteurs en particulier, qui peuvent plus facilement satisfaire aux exigences d’apport personnel dans un contexte de remontée rapide du coût des opérations (+ 4.6 % après + 0.1 % en 2024).

Ainsi, le coût relatif qui s’était stabilisé en 2024 après avoir reculé en 2023 s’établit à 4.1 années de revenus au 3ème trimestre 2025, comme il y a un an.

LA SOLVABILITÉ SE STABILISE

En dépit de la détérioration des taux des crédits et de la hausse rapide des prix des logements, l’indicateur de solvabilité de la demande se stabilise au 3ème trimestre en réponse à l’augmentation des durées des prêts accordés.

Cette évolution intervient dans le contexte du retour sur le marché de ménages plus aisés, secundo acheteurs avec revente qui peuvent plus facilement satisfaire aux contraintes instaurées avec le plafonnement du taux d’effort des emprunteurs. L’indicateur s’établit d’ailleurs au-dessus de sa moyenne de longue période.

Carte Capacité des ménages à acheter - appartements anciens

- Niveau national : Depuis un an, la surface achetable a ainsi progressé de 1,2 m² France entière.

Surface habitable (en m²) achetée en 2025 / Variation des prix en % sur 1 an (niveau annuel glissant)

Variation de la surface achetable (en m²) sur un an (T3-2025 / T3-2024)

Surface habitable (en m²) achetée en 2025 / Variation des prix en % sur 1 an (niveau annuel glissant)

Variation de la surface achetable (en m²) sur un an (T3-2025 / T3-2024)

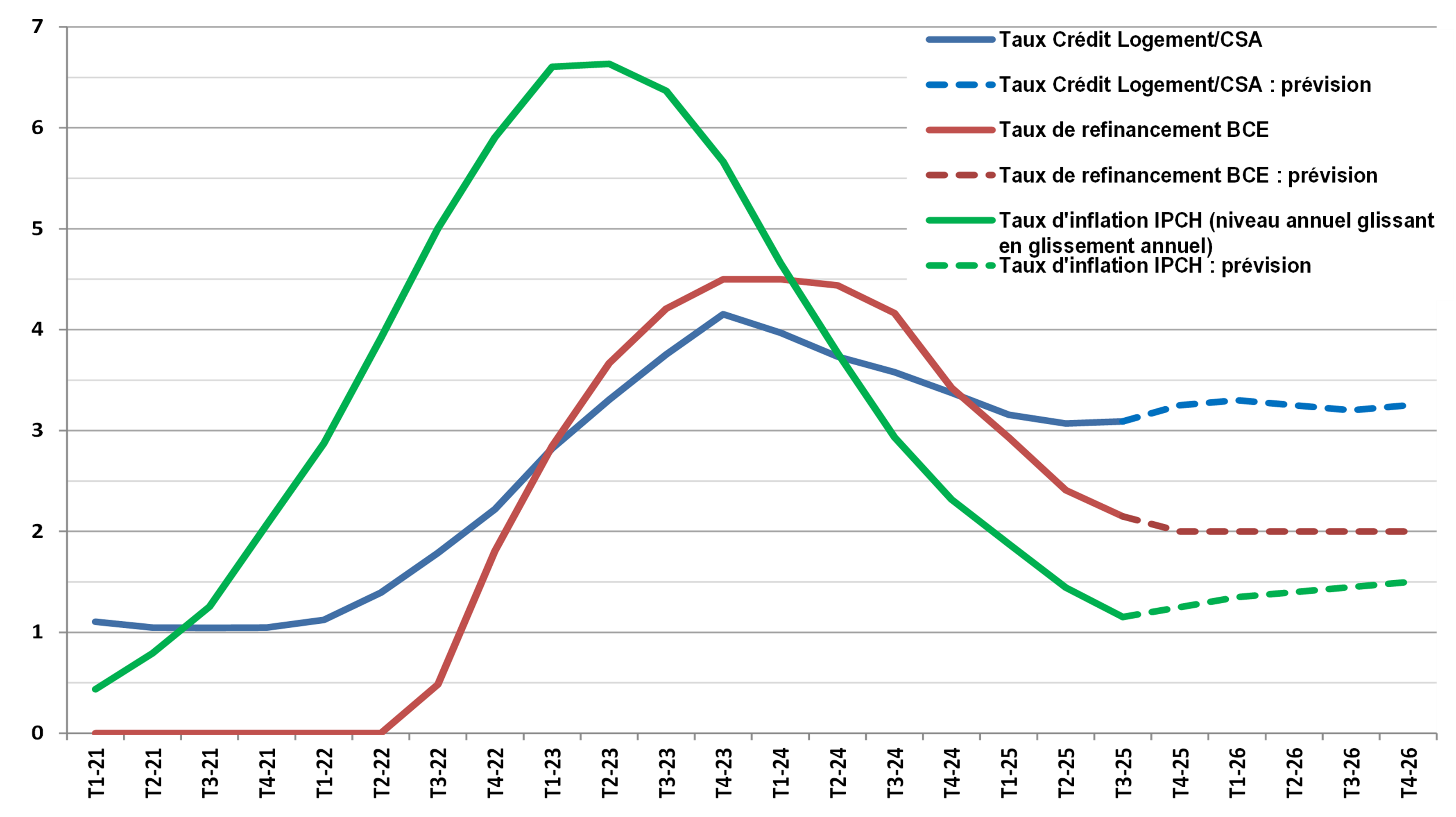

Tendances des taux et des marchés

L’économie française se positionne sur un sentier de croissance modérée, sans risque de récession ni possibilité d’expansion rapide. Avec en conséquence, une demande fragile et hésitante, affectant les opportunités d’investissement des entreprises et les projets d’investissement résidentiel des ménages. Le PIB ne devrait guère s’élever de plus de 0.7 % en 2025 et de 0.6 % en 2026.

Les conditions de financement de l’économie se dégradent alors, avec des taux réels déconnectés des fondamentaux de l’économie et surtout incompatibles avec la réalisation des projets d’investissement industriels ou résidentiels à moyen et long terme.

Compte tenu de l’environnement des marchés, la remontée des taux des crédits immobiliers va marquer la fin de 2025, pour céder la place à leur stabilisation fin 2026.

Car la fin de l’année 2025 reste entachée d’incertitude : après un remarquable effort « promotionnel » sur les taux durant l’été, afin de consolider la production de crédits ; puis des engagements plus « sélectifs » durant l’automne, afin d’éviter l’engrangement de risques de défaut au passif des banques ; la prudence l’emporte.

Ainsi après :

- 3.67 % en moyenne 2024

- 3.37 % au T4 2024

on aurait une baisse en 2025

- 3.14 % en moyenne 2025,

- 3.25 % au T4-2025.

puis une remontée en 2026

- 3.31 % sur l’année 2026

- 3.40% au T4 2026

Variation de la production de crédits - indicateurs comparés

Dans un environnement monétaire et financier peu favorable à l’immobilier résidentiel, le redressement du marché des crédits immobiliers devrait se confirmer. La mise en œuvre des mesures de relance en faveur de la construction et l’embellie dans les intentions d’achats de logements (notamment dans l’ancien) et de réalisation de travaux par les ménages devraient soutenir la reprise du marché des crédits.

Cette reprise est toujours bridée : par les contraintes que la Banque de France et par la remontée des prix de l’immobilier. Mais en dépit de la remontée des taux d’intérêt et dans un climat politico-économique assez anxiogène, la demande de crédits immobiliers ne se dégrade plus depuis le début du printemps 2025.

La progression de la production permettra simplement de retrouver en 2025 le niveau de 2023 et en 2026, celui de 2017. En 2026, la production aura perdu 20 % (en volume au prix de l’IPCH) par rapport aux années 2017-2022.

.